老後資金は夫婦でいくらが目安?思わぬ破産リスクにも備えて貯蓄!

「とりあえず1,500万円くらい貯めておけばいい」という意見もあるんですよ。

この記事では客観的なデータをもとに、夫婦2人世帯が貯蓄する老後資金の必要額の目安について解説します。また老後資金は、思わぬところで不足する可能性も。その代表的なケースや防止策も確認していきましょう。

夫婦2人世帯の老後資金はいくら必要?目安額を考察!

まずは夫婦世帯(世帯主が60代以上)の貯蓄額がどうなっているか、その実態を見てみましょう。

老後資金の目安額の1つは『夫婦で1639万円』

総務省による「平成29年 家計調査報告」によると、2人以上の高齢者世帯(世帯主が60代以上)の場合、貯蓄額の中央値は1,639万円でした。

中央値の方が、より「普通」の水準に近い貯蓄額と言えます。

年間収入別に平均貯蓄額を見てみよう

年収が違えば、貯蓄額にも差は出るもの。自分と同額の収入を得ている人が、どれだけ貯蓄しているのかも気になりますよね。

政府統計「平成26年全国消費実態調査」の結果から、年間収入別の平均貯蓄残高(60代・2人世帯)を見てみましょう。

| 年間収入階級 (平均世帯人数) |

平均貯蓄残高 |

|---|---|

| 200万円未満(2.31人) | 約1042万円 |

| 200万円~300万円未満(2.34人) | 約1280万円 |

| 300万円~400万円未満(2.39人) | 約1622万円 |

| 約1622万円400万円~500万円未満(2.54人) | 約1865万円 |

| 500万円~600万円未満(2.61人) | 約2278万円 |

| 600万円~800万円未満(2.87人) | 約2473万円 |

| 800万円~1000万円未満(3.12人) | 約2690万円 |

| 1000万円~1250万円未満(3.28人) | 約2991万円 |

| 1250万円~1500万円未満(3.40人) | 約3625万円 |

| 1500万円以上(3.14人) | 約5754万円 |

次は2人以上の勤労者世帯(会社員など)の場合に絞って、平均貯蓄額を見てみましょう。

| 年間収入階級 (平均世帯人数) |

平均貯蓄残高 |

|---|---|

| 200万円未満(2.38人) | 約507万円 |

| 200万円~300万円未満(2.47人) | 約832万円 |

| 300万円~400万円未満(2.43人) | 約1202万円 |

| 400万円~500万円未満(2.53人) | 約1506万円 |

| 500万円~600万円未満(2.58人) | 約1859万円 |

| 600万円~800万円未満(2.83人) | 約1989万円 |

| 800万円~1000万円未満(3.11人) | 約2574万円 |

| 1000万円~1250万円未満(3.38人) | 約2508万円 |

| 1250万円~1500万円未満(3.53人) | 約3400万円 |

| 1500万円以上(3.31人) | 約4828万円 |

想定できる将来の生活費・老後のあらゆるリスクも考慮したうえで、貯蓄額を考えるのがオススメですよ。

夫婦で確認すべき、老後破産につながる5つのケース

ここまで平成29年度のデータをもとに、高齢者の貯蓄額の目安を見てきました。

1:今後は公的年金の支給額が減る恐れもある

2:平均寿命が延び、より多くの老後資金が必要になる

3:高額な医療費を支払う可能性がある

4:高額な介護費用を支払う可能性がある

5:熟年離婚すると収入が少なくなる

【1】年金だけに頼るのはNG!今後は支給額が減る恐れも

公的年金(国民年金・厚生年金)の支給額は今後減る可能性もあるため、より多くの老後資金を用意しておく必要があります。

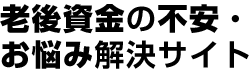

厚生労働省の調査によると、国民年金(老齢基礎年金)の場合、受給者1人あたりの給付額は次のとおりです。

| 支給額 | |

|---|---|

| 平成20年度 | 66,008円 |

| 平成21年度 | 66,008円 |

| 平成22年度 | 66,008円 |

| 平成23年度 | 65,741円 |

| 平成24年度 | 65,541円 |

| 平成25年(4月~9月) | 65,541円 |

| 平成25年10月~平成26年3月 | 64,875円 |

| 平成26年度 | 64,400円 |

| 平成27年度 | 65,008円 |

| 平成28年度 | 65,008円 |

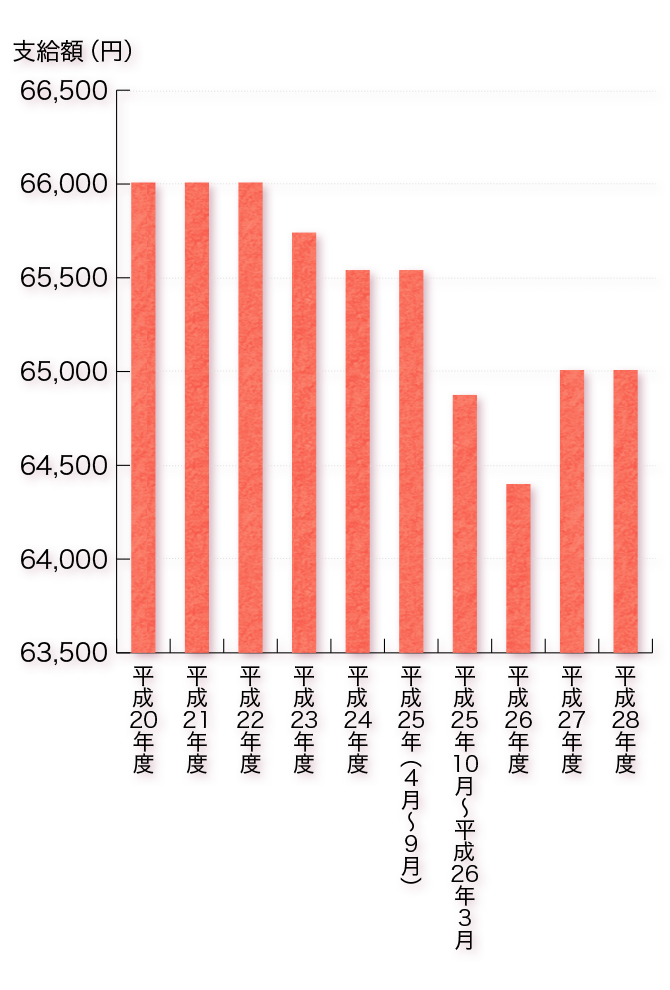

厚生年金の支給額は、保険料の納付月数だけでなく、年収も加味して計算されます。ここでは標準的な年金受給者世帯の場合を例に、支給額の推移を見てみましょう。

| 支給額 | |

|---|---|

| 平成20年度 | 232,591円 |

| 平成21年度 | 232,591円 |

| 平成22年度 | 232,591円 |

| 平成23年度 | 231,648円 |

| 平成24年度 | 230,940円 |

| 平成25年(4月~9月) | 230,940円 |

| 平成25年10月~平成26年3月 | 228,591円 |

| 平成26年度 | 226,925円 |

| 平成27年度 | 221,507円 |

| 平成28年度 | 221,504円 |

でも万が一の場合に備えておけば、不安なく老後を過ごせます。

加入している年金や受給額は、夫婦によりさまざま。国民年金・厚生年金の支給額については、詳しい仕組みを次の記事で解説しています。

| 国民年金 | 「【図解付き】国民年金の受給額の計算方法と、増額・減額の仕組み」 |

|---|---|

| 厚生年金 | 「【平成30年度版】厚生年金の支給額の計算方法・平均額」 |

【2】『長生きリスク』による老後破産の対策が必要!

今後は「長生きリスク」による老後破産を防ぐため、対策がより重要になると考えられます。

現在は「100年生きる時代」とも言われ、昔に比べて平均寿命が長くなっています。そのため老後破産する危険性も高いのです。

長生きリスクが高まる理由・今からできる対策については、別記事「公的年金だけで長生きリスクの対処は無理!オススメの資産運用は?」を参考にしてください。

【3】医療費の備えはしておくべき!貯蓄だけでなく医療保険も検討

高齢になると、傷病を負うリスクも高まります。健康・安心な老後を過ごすためには、十分な医療費を確保しておくことが大切です。

しかし「夫婦2人暮らしで共働き」「養育費などの負担がない」といった場合は、貯蓄だけで十分な可能性もあります。

当サイトでは、医療保険の必要性や利用方法などもお伝えしています。詳しくはカテゴリー「医療保険とは?必要性や選び方(終身・掛け捨て)をわかりやすく解説」で確認してみてください。

【4】介護費用はサービス・施設により様々!前もって調べておこう

老後に介護を要する場合、高額な介護費用がかかる恐れもあります。

たとえば老人ホーム・介護施設の場合は、月額費用が高くて30万円のところもあります。また入居一時金が無料の施設もあれば、数百万円する施設もあるんですよ。

夫婦2人で入居できる施設もあるので、一緒に見てみるといいですよ。

老人ホームや介護施設の種類・費用などについては、カテゴリー「老人ホームと介護施設の種類を解説!ニーズに合う施設を見つけよう」で紹介しています。

【5】熟年離婚が老後破産につながる恐れも

昔に比べ、熟年離婚の件数は増えています。実は熟年離婚も、老後破産につながる恐れがあるのです。

熟年離婚によって老後資金が足りなくなるのは、離婚後に次のような可能性がある人です。

- 自分の収入が安定しない

- 財産分与をすぐ使い切ってしまう恐れがある

- 収入が減っても価値観が変わらず、浪費してしまう

- 家賃や光熱費、養育費が自己負担になる

経済的に余裕があれば「熟年離婚することで、充実した老後生活を送れるようになった」という人もいるので、「熟年離婚はやめたほうがいい」とは言い切れません。

貯蓄だけでなく、公的年金以外の収入も増やしておくのがオススメ

となると、やっぱり年金は「5000万円~1憶円ないと安心できない」ってことなのかしら・・・。

そこでオススメなのが老後の収入源を増やす方法です。

限りある貯蓄を頼りに、老後生活を送るのは難しいもの。公的年金も、現役時代に得ていた給料と比べると少額です。

しかし公的年金に収入を上乗せしておけば、老後破産を防げる可能性があります。

老後は体力的・年齢的に働くのが難しくなる恐れもあるので、安定した不労所得を得られると理想的です。

不労所得を得る方法は、主に次の4つです。

| 方法 | 内容 |

|---|---|

| 不動産投資 | 利益取得のためにアパート・マンションなどを購入する |

| 個人向け国債 | 国にお金を貸す(債権を購入する)ことで、国から定期的に利息を得る |

| 投資信託 | 専門家(ファンドマネージャー)に投資を任せ、利益を還元してもらう |

| 個人年金 | 民間保険会社の年金保険に任意加入し、年金を積み立てる |

たとえば不動産投資を夫婦2人で行う場合、意見の食い違いが生じる、うまくいかず最悪の場合は離婚するなど、トラブルを引き起こす恐れも。

自分たちに合った方法を見つけましょう。

「老後資金の貯め方とは?お金を増やすための9つの運用方法を紹介」では、老後資金の貯め方・老後の収入を得るオススメの方法を紹介しています。賢く運用するコツや注意点もお伝えしているので、ぜひ役立ててください。

夫婦で準備すべき老後資金は『目安の貯蓄額+老後の収入』

世帯収入・支出によって必要額は異なります。また次のようなリスクにも備えが必要です。

・年金制度が変わり、受給額が減るリスク

・高額の医療費や介護費用が必要になるリスク

・長生きリスク

・熟年離婚による老後破産のリスク

老後にも収入を得る方法はあります。特に体力的・年齢的に仕事が難しくなったとき、不労所得があると安心です。

夫婦で話し合い、必要に応じてファイナンシャルプランナーなど専門家に相談するなどして、老後のために計画していきましょう。